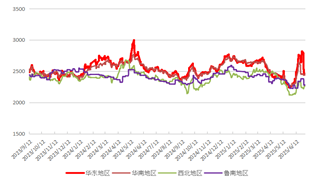

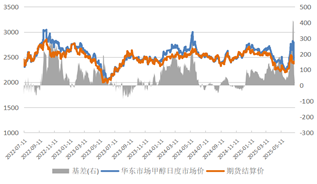

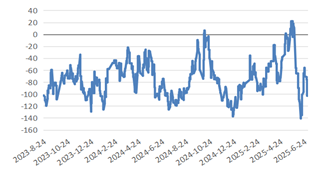

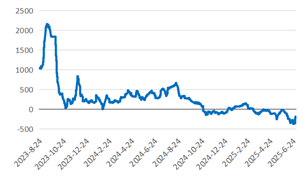

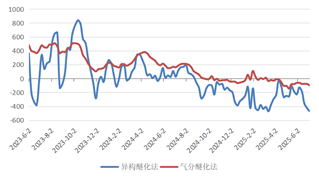

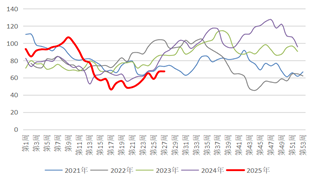

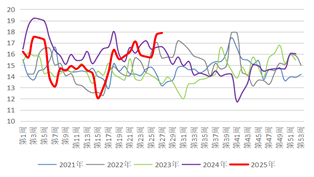

6月期货偏强运行,月中在以伊冲突影响下大幅冲高,主力2509合约月中最高2588元/吨,随后随着局势的缓和,盘面回吐冲突带来的风险溢价,但因期间伊朗装置停车,7月进口缩量基本确定,且国内部分装置集中检修,故盘面回落空间不大,价格重心较5月底明显上移。现货市场价格上涨,进口量预期缩减担忧加剧以及港口库存低位支撑下,买方有逼仓行为,同时江苏地区限制老旧船只停靠,上游贸易商捂货惜售,华东港口现货价格大涨,太仓现货价格一度飙升至2800元/吨以上,基差明显走强,太仓进口货基差最高414元/吨,同时港口与内地价差拉大,套利窗口打开,进入7月,逼仓行情结束,同时伊朗装置回归,现货价格大幅回落,基差修复。截至7月4日,太仓进口价2445元/吨,较5月底上涨198元/吨,广东市场价2450元/吨,较5月底上涨180元/吨,鲁南市场价2260元/吨,较5月底上涨140元/吨,川渝主流市场价2280元/吨,较5月底上涨52.5元/吨,陕西主流市场价2105元/吨,较5月底上涨105元/吨,内蒙古主流市场价2007.5元/吨,较5月底上涨127.5元/吨。江苏太仓进口货源期现基差收窄至30元/吨,同时区域间价差收缩,套利窗口逐步关闭。

图1:甲醇加权合约走势-日线 单位:元/吨

资料来源:文华财经,长安期货

资料来源:文华财经,长安期货图 2:甲醇现货市场价格走势 单位:元/吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图3:华东地区基差 单位:元/吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 4:华东-山东价差 单位:元/吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货一、供给端:国内产量回落,海外供应逐步恢复

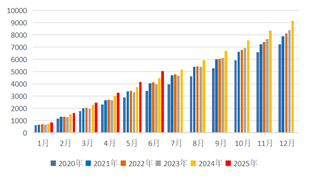

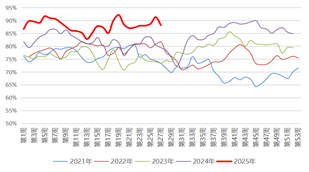

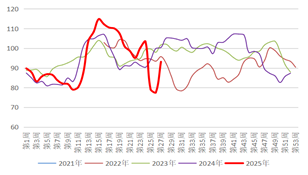

供给端,隆众资讯数据显示,6月国内甲醇产量861万吨,较5月环比减少21万吨,为年内第二高值,同比增加126万吨,增幅17.07%;1-6月,国内甲醇累计产量5035万吨,同比增加569万吨,增幅12.74%。高频数据显示,6月甲醇装置产能利用率持续上涨,6月27日当周国内装置产能利用率91.33%,进入7月后检修装置有所增多,7月4日当周产能利用率回落至88.18%,统计期内新疆广汇、延长中煤、重庆卡贝乐等多套大型装置检修,7月甲醇计划检修装置较多,预计产量仍将减少,但季节性对比,当前国内供应仍处同期高位,且当前煤制甲醇利润空间仍相对可观,供应缩量或有限。

图 5:甲醇累计产量 单位:万吨

资料来源:隆众资讯,长安期货

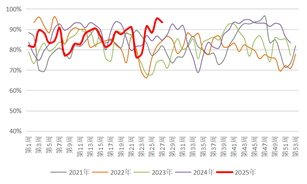

资料来源:隆众资讯,长安期货图 6:甲醇产能利用率 单位:%

资料来源:隆众资讯,长安期货

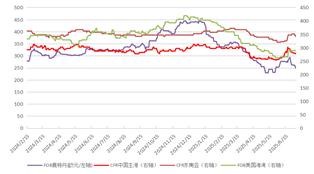

资料来源:隆众资讯,长安期货海外方面,6月国际甲醇产量38.17万吨,为年内第二低点,较5月减少64.83万吨,伊朗装置因以伊冲突大面积停车,目前随着局势的缓和,大部分装置已重启,非伊装置方面,马石油2号及印尼装置重启,高频数据显示7月4日当周,海外装置开工率63.85%,较低点上涨10.73个百分点,周产量93.13万吨,较低点增加15.6万吨,8月进口回升预期增强,而7月受中东冲突期间伊朗装置停车影响,进口减量是大概率事件,延缓港口累库进程,为甲醇价格提供支撑。

图 7:国际甲醇装置产能利用率 单位:%

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 8:国际甲醇价格 单位:欧元/吨(美元/吨)

资料来源:WIND,长安期货

资料来源:WIND,长安期货二、需求端:淡季需求难有增长

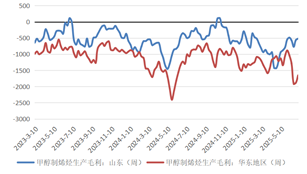

需求端,以伊冲突虽对化工板块形成支撑,但多数品种受到的冲击不如甲醇直接,故价格涨幅远小于甲醇,企业装置亏损扩大,同时随着气温的上升,终端步入消费淡季,企业对原料采购积极性降低。

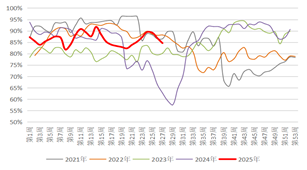

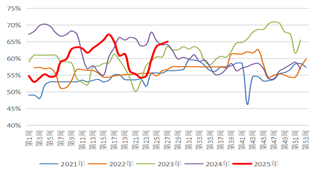

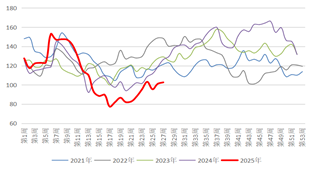

图 9:甲醇制烯烃装置产能利用率 单位:%

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 10:甲醛装置产能利用率 单位:%

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 11:醋酸装置产能利用率 单位:%

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 12:MTBE外销工厂周度产能利用率 单位:%

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货装置方面,7月4日当周,MTO装置产能利用率84.6%,环比下降2.19个百分点,西北地区一体化装置检修,近期中石化中原烯烃装置有停车计划,同时宁夏宝丰三期下游烯烃装置也有检修计划,配套甲醇若外售则将加大供给压力。聚烯烃价格冲高回落后震荡运行,价格重心也有所上移,一方面地缘冲突提振了市场情绪,另一方面装置检修也对价格形成支撑,本月随着检修装置的陆续重启,供应端压力将有所增大,同时下游时值消费淡季,终端制品工厂新增订单有限,下游用户对原料采购多持谨慎态度,备货积极性不高。

传统下游装置产能利用率涨跌互现。冰醋酸装置产能利用率93.42%,环比下降1.93个百分点,同比上涨8.76个百分点;二甲醚装置产能利用率5.76%,环比下降3.4个百分点,同比下降4.22个百分点;甲醛装置产能利用率46.59%,环比下降2.64个百分点,同比下降0.48个百分点;山东MTBE装置产能利用率65.06%,环比上涨0.66个百分点,同比上涨0.93个百分点。醋酸方面需要较为旺盛,6月装置以降负和短停为主,整体开工率小降,但因华中地区存在新投产装置故整体产量增加,7月暂无装置检修消息释放,预计开工率处于高位运行,且西北与华东有新产能投产计划,对于原料需求进一步增长。甲醛装置产能利用率持续处于低位,6月后市受降水和高温天气影响,建筑工地施工进度缓慢,板厂因需求不济减产、停产现象不断,对原料以刚需采购为主,部分甲醛厂家为避免累库有降负动作。

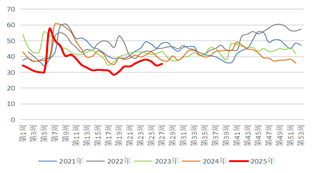

图 13:甲醇制烯烃生产毛利 单位:元/吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 14:山东甲醛生产毛利 单位:元/吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 15:江苏冰醋酸生产毛利 单位:元/吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 16:山东MTBE生产毛利 单位:元/吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货三、库存:7月进口预期减量

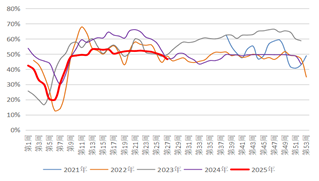

库存方面,6月甲醇整体累库,以伊冲突影响因运输周期原因尚未体现,而5月伊朗装置重启则逐渐兑现,加之港口与内地价差拉大后套利窗口打开,内地货源流入港口地区量增加,故港口库存不降反升,与之相对应,内地生产企业库存下降,7月以伊冲突带来的供应减量将逐步体现在库存上,不过华东地区部分烯烃厂有停车计划,港口需求回落,甲醇港口库存或继续窄幅累库。数据方面,7月4日当周,沿海港口库存102.59万吨,较6月底增加15万吨,厂家库存35.23万吨,较6月底减少1.34万吨。

图 17:甲醇社会库存 单位:万吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 18:甲醇厂内库存 单位:万吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 19:甲醇港口库存 单位:万吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 20:下游厂家库存 单位:万吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货四、成本端:旺季来临煤价止跌,但供强需弱状态难改

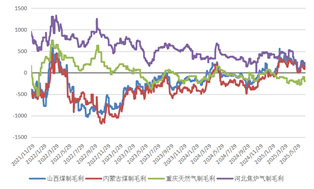

成本方面,6月甲醇价格大幅反弹,煤制及焦炉气制甲醇装置利润大幅增加,西南天然气制装置亏损也大幅收窄,近期甲醇价格回落,各制法利润空间也有所收窄。

煤炭方面,6月煤价止跌并小幅反弹,环渤海九港去库至2800万吨以下,秦皇岛港口库存保持在600万吨以下,贸易商基于“迎峰度夏”旺季预期,报价较为坚挺,而下游则有压价情绪,采购较为谨慎,坑口市场提价情绪有所减轻,矿方稳价意愿明显。供给端,最新数据显示,钢联462家样本矿山产能利用率94%,环比增1.1个百分点,日均产量566.1万吨,环比增6.7万吨,周内上月底完成生产任务停产的煤矿陆续复产,同时6月安全生产月结束,主产地多数煤矿维持正常生产,市场供应逐渐恢复。需求端,多地进入高温模式,“迎峰度夏”消费旺季开启,居民制冷需求提升,需求整体向上,电厂日耗增加,库存可用天数下降,电厂采购需求有所释放,但南方降水天气较多,水电等清洁能源替代作用也在逐步增强,电厂补库需求仍未大规模释放;非电方面,化工板块表现尚可,煤化工品种利润可观,企业开工多维持高位,采购相对积极,建材板块需求有所下滑,终端需求表现一般。进口方面,电厂日耗提升,沿海电厂陆续招标,进口市场情绪有所好转,但目前整体供应依旧偏宽松,进口煤价格依旧承压。整体来看,煤炭开工率小幅回升,6月安全生产月结束,同时适逢月初,前期因生产任务减停产的煤矿陆续复产,产量有所回升,需求端逐渐进入电煤消费旺季,煤价止跌企稳,但目前各环节库存仍处相对高位,且南方降水导致水电等清洁能源对火电替代效应凸显,供强需弱情况仍未改变,预计煤价涨幅有限,关注近期天气情况。

图 21:甲醇各制法理论成本 单位:元/吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货图 22:甲醇各制法理论利润 单位:元/吨

资料来源:隆众资讯,长安期货

资料来源:隆众资讯,长安期货五、:国际油价高位回落

原油偏强运行,受以色列对袭击伊朗影响,6月国际原油价格大幅攀升,随后随着冲突的缓和回吐所有风险溢价,市场重回基本面交易。上周六OPEC+召开线上会议,同意在8月份将日产量提高54.8万桶,高于七月、六月和五月的41.1万桶/日,增产进一步加速,另外上周美国原油库存增加,汽油需求下降,引发了市场对夏季驾驶高峰季消费的担忧,原油价格再度承压,对能化板块形成利空。

六、总结:利多支撑有限,甲醇或偏弱震荡

地缘冲突缓和后,甲醇重回基本面交易。国内供应方面,近期停车检修装置有所增加,产量回落,但与往年同期相比仍处高位;伊朗装置陆续重启,海外供应预计增加,但冲突期间装置停车带来的损失将在7月得以体现,港口库存低位也将提升沿海港口价格重心。需求端相对平稳,夏季升温下游步入消费淡季,需求难有增长空间,且价格下跌后市场观望情绪有所增加。成本端煤价持稳,虽步入消费旺季,但供应充裕加上水电替代,下游火电厂补库积极性不强;原油方面,OPEC+8月增产增产决定加大油价下行压力,利空能化板块。供应端虽有国内装置检修现实,但需求、成本利多支撑有限,且原油增产压制油价,预计甲醇偏弱震荡运行。仅供参考。

长安期货:张晨

2025年7月7日

张晨,长安期货煤化工研究员,对煤炭及其相关产业有系统的理论学习经历,进入期货市场以来,主要负责及煤化工相关品种的研究工作,善于从政策导向与基本面分析行情趋势,具有丰富的专业知识和较强的逻辑分析能力。

转载请注明来自小橙子的城堡,本文标题:《长安期货:利多支撑有限,甲醇或偏弱震荡》

京公网安备11000000000001号

京公网安备11000000000001号 津ICP备2021005108号-1

津ICP备2021005108号-1